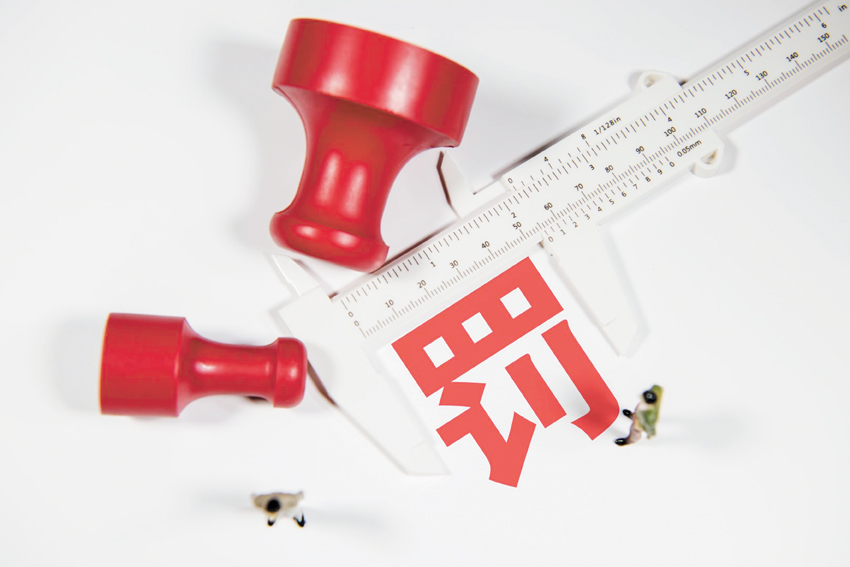

江南时报讯(见习记者 孙海燕)我省金融业严监管在持续,江苏邗江联合村镇银行有限公司触碰红线又“领”罚单。7月2日,中国银保监会江苏监管局网站上公布的〔2020〕3号行政处罚决定书显示,江苏邗江联合村镇银行因办理无真实贸易背景银行承兑业务,违反了《中华人民共和国银行业监督管理法》第四十六条第(五)项规定,被罚款人民币30万元。

邗江联合村镇银行是由杭州联合银行主发起设立的具有独立法人资格的新型地方金融机构。该银行主要服务于当地小微企业、个体私营业主和广大农户。然而记者发现,该银行似乎“是非多多”。2019年,邗江联合村镇银行收到裁判文书近70条,今年上半年内,共收到裁判文书9起。案由多与金融借款合同纠纷有关。为一探究竟,7月7日上午记者致电该银行,行长助理张建国接受了采访,他说,办理无真实贸易背景银行承兑业务的问题是目前众多银行普遍存在的。

近年来,票据业务发展迅速。记者梳理2020年上半年江苏银保监局开出的罚单发现,办理无真实贸易背景的票据业务是银行业金融机构主要的受罚缘由,票据领域违规违法行为成了监管部门罚单的“重灾区”。明知会触碰“红”线,为何还要冒险而为?业内人士认为,无真实贸易背景的票据业务除了对企业有好处外,对银行来说也可以增加存款。南京一银行业务员对记者说:“比如,银行给企业贷款100万元,但是不让企业使用,而是让企业用这笔款项缴纳保证金,然后给企业签发全额保证金银行承兑汇票。这样本来是一笔贷款业务,却变成了贷款加银行承兑汇票两笔业务,银行增加了100万元的存款规模。”

“还有一种情况是,企业本来需要100万元资金,但是银行给企业签发了200万元的银行承兑汇票,需要企业缴纳50%的保证金,企业实际上还是获得了100万元的融资,银行却多增加了100万元的存款规模。”另一家银行业务员透露,“企业缴纳50%保证金,获得200万元银行承兑汇票后,其持票在其他银行贴现后,以存款形式转入承兑银行再开出票据。这样,资金不断回流出票人,循环往复地加杠杆,企业可以融到更多的资金。”

业内分析人士指出,银行承兑汇票不止存款增加了,还因属于表外业务,不占用银行信贷额度,配合通道业务等,使银行体系内部的影子风险越来越大,随着严监管和金融业“去杠杆”的进行,这一块自然成为监管部门重罚重点。

该分析人士同时表示,票据融资功能过度开发,对银行自身还有其他风险。由于银行承兑汇票期限最长为6个月,因此通过增加银行承兑汇票业务吸收保证金存款,实质也是短期存款。但如果该行贷款以中长期为主,这将导致存贷款结构不匹配,容易产生流动性风险。这种风险对小银行尤其是城商行和农商行影响最大,而这类银行却更容易出现这种违规行为。